税務ブログ

2020年10月22日 木曜日

居住用賃貸建物の取得等に係る消費税の取扱い適正化

当事務所のホームページへのご訪問、ありがとうございます。

茂木会計事務所の園木です。

暑い夏から秋の涼しさを感じられる季節になりました。マスクをしていても蒸し暑さを感じなくなりましたが、寒暖差があるので体調を崩さないよう、しっかりして頑張っていきましょう!

さて、今回は令和2年10月1日以後から適用される「住宅として貸付けを行う建物を取得した場合の消費税の仕入税額控除」についてお話をしたいと思います。アパートやマンションを経営している事業者の方、これから経営しようと考えている事業者の方は是非ご確認頂けたらと思います。

尚、今回の改正は令和2年3月31日までの契約による建物の取得は除かれますのでご留意下さい。

○改正の趣旨・背景として

消費税の納税額の計算は、基本的には事業者が売上の際に預かった消費税から、仕入れの際に支払った消費税を控除(仕入税額控除)して計算します。しかし、次のように課税売上割合(※)が95%未満である場合または課税売上高が5億円を超える場合には、住宅の家賃収入は消費税が非課税なので、それに対応する建物の取得に係る消費税は、仕入税額控除の適用を受けることができません。

課税売上高が5億円以下、かつ、課税売上割合が95%以上・・・全額控除

課税売上高が5億円超、又は、課税売上割合が95%未満・・・個別対応方式又は一括比例配分方式の選択適用

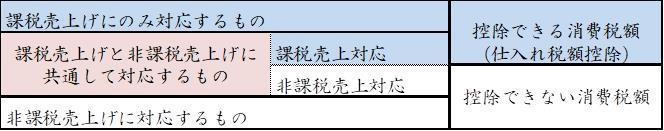

・個別対応方式・・・次の支払った消費税の区分に応じて、仕入税額控除を計算する方法

・一括比例配分方式・・・支払った消費税の合計額に課税売上割合を乗じて、仕入税額控除を計算する方法

しかし、本来の事業と関係のない金地金などの売買を繰り返すことで課税売上割合を95%以上に上昇させ、建物に係る消費税について強引に仕入税額控除を受ける事業者が増加していました。

そこで、仕入税額控除の適正化を図るために「居住用賃貸建物」(住宅の貸付けの用に供しないことが明らかな建物以外の建物であって高額特定資産又は調整対象自己建設高額資産に該当するもの)の取得に係る消費税については、一旦、仕入税額控除の対象とせずに、次のいずれかに該当する場合にのみ、仕入税額控除の調整をすることとなりました。

1. 課税賃貸用に供した場合

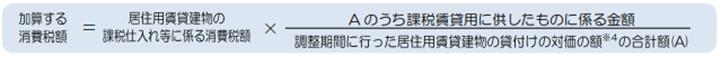

第三年度の課税期間(※1)の末日にその居住用賃貸建物を有しており、かつ、その居住用賃貸建物の全部又は一部を調整期間(※2)に課税賃貸用(※3)に供した場合

⇒次の算式で計算した消費税額を第三年度の課税期間の仕入控除税額に加算します。

例) 建物の取得に係る消費税1,600万円、居住用家賃(非課税賃貸)1,200万円、事務所用家賃(課税賃貸)800万円のケースでは640万円を仕入税額控除することになります。

2. 譲渡した場合

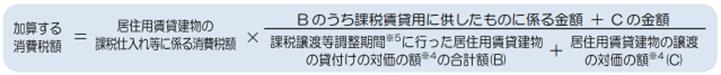

その居住用賃貸建物の全部又は一部を調整期間に他の者に譲渡した場合

⇒次の算式で計算した消費税額を譲渡した日の属する課税期間の仕入控除税額に加算します。

例) 建物の取得に係る消費税1,600万円、居住用家賃(非課税賃貸)1,200万円、事務所用家賃(課税賃貸)800万円、譲渡対価8,000万円のケースでは1,408万円を仕入税額控除することになります。

※1 第三年度の課税期間・・・居住用賃貸建物の仕入れ等の日の属する課税期間の初日以後3年を経過する日の属する課税期間

※2 調整期間・・・居住用賃貸建物の仕入れ等の日から第三年度の課税期間の末日までの間

※3 課税賃貸用・・・非課税とされる住宅の貸付け以外の貸付け用

※4対価の額は税抜き金額で、この対価の額について値引き等(対価の返還等)がある場合には、その金額を控除した残額で計算します。

※5課税譲渡等調整期間・・・居住用賃貸建物の仕入れ等の日からその居住用賃貸建物を他の者に譲渡した日までの間

○まとめ

高額な居住用賃貸建物を購入した際とその後の建物の利用状況について注意をする必要が出てきました。当初居住用として取得した建物を店舗として貸付けをしたり、売却したりする場合には3年間の利用状況に応じて仕入税額控除を受けることができますので注意が必要です。

また、今回の改正によって非課税範囲の見直し(適用開始時期 令和2年4月1日以後)が行われ、契約において貸付けに係る用途が明らかにされていない場合であっても、その貸付け等の状況からみて人の居住の用に供されていることが明らかな場合については、消費税を非課税とすることとされましたので、その点も気を付けていないと間違った節税(=脱税)をしかねません。

尚、消費税の計算は複雑である為、説明を割愛している部分も多くありますので、詳細についてはお問合せ頂けたらと存じます。

最後まで、読んで頂きありがとうございました。

投稿者

カテゴリ一覧

- 税務ブログ (29)

最近のブログ記事

月別アーカイブ

- 2020年10月 (1)

- 2020年7月 (1)

- 2020年4月 (1)

- 2020年1月 (1)

- 2019年11月 (1)

- 2019年10月 (1)

- 2019年9月 (1)

- 2019年8月 (1)

- 2019年5月 (1)

- 2019年4月 (1)

- 2019年1月 (1)

- 2018年12月 (1)

- 2018年11月 (1)

- 2018年10月 (1)

- 2018年9月 (1)

- 2018年8月 (1)

- 2018年6月 (1)

- 2018年5月 (1)

- 2018年4月 (1)

- 2018年1月 (1)

- 2017年12月 (1)

- 2017年11月 (1)

- 2017年10月 (1)

- 2017年9月 (1)

- 2017年8月 (1)

- 2017年7月 (1)

- 2017年6月 (1)

- 2017年5月 (1)

- 2017年4月 (1)