ブログ

2020年10月22日 木曜日

居住用賃貸建物の取得等に係る消費税の取扱い適正化

当事務所のホームページへのご訪問、ありがとうございます。

茂木会計事務所の園木です。

暑い夏から秋の涼しさを感じられる季節になりました。マスクをしていても蒸し暑さを感じなくなりましたが、寒暖差があるので体調を崩さないよう、しっかりして頑張っていきましょう!

さて、今回は令和2年10月1日以後から適用される「住宅として貸付けを行う建物を取得した場合の消費税の仕入税額控除」についてお話をしたいと思います。アパートやマンションを経営している事業者の方、これから経営しようと考えている事業者の方は是非ご確認頂けたらと思います。

尚、今回の改正は令和2年3月31日までの契約による建物の取得は除かれますのでご留意下さい。

○改正の趣旨・背景として

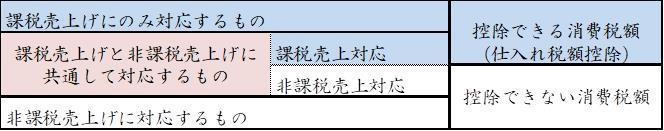

消費税の納税額の計算は、基本的には事業者が売上の際に預かった消費税から、仕入れの際に支払った消費税を控除(仕入税額控除)して計算します。しかし、次のように課税売上割合(※)が95%未満である場合または課税売上高が5億円を超える場合には、住宅の家賃収入は消費税が非課税なので、それに対応する建物の取得に係る消費税は、仕入税額控除の適用を受けることができません。

課税売上高が5億円以下、かつ、課税売上割合が95%以上・・・全額控除

課税売上高が5億円超、又は、課税売上割合が95%未満・・・個別対応方式又は一括比例配分方式の選択適用

・個別対応方式・・・次の支払った消費税の区分に応じて、仕入税額控除を計算する方法

・一括比例配分方式・・・支払った消費税の合計額に課税売上割合を乗じて、仕入税額控除を計算する方法

しかし、本来の事業と関係のない金地金などの売買を繰り返すことで課税売上割合を95%以上に上昇させ、建物に係る消費税について強引に仕入税額控除を受ける事業者が増加していました。

そこで、仕入税額控除の適正化を図るために「居住用賃貸建物」(住宅の貸付けの用に供しないことが明らかな建物以外の建物であって高額特定資産又は調整対象自己建設高額資産に該当するもの)の取得に係る消費税については、一旦、仕入税額控除の対象とせずに、次のいずれかに該当する場合にのみ、仕入税額控除の調整をすることとなりました。

1. 課税賃貸用に供した場合

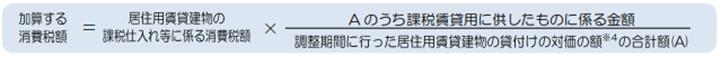

第三年度の課税期間(※1)の末日にその居住用賃貸建物を有しており、かつ、その居住用賃貸建物の全部又は一部を調整期間(※2)に課税賃貸用(※3)に供した場合

⇒次の算式で計算した消費税額を第三年度の課税期間の仕入控除税額に加算します。

例) 建物の取得に係る消費税1,600万円、居住用家賃(非課税賃貸)1,200万円、事務所用家賃(課税賃貸)800万円のケースでは640万円を仕入税額控除することになります。

2. 譲渡した場合

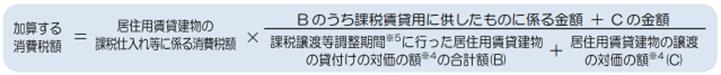

その居住用賃貸建物の全部又は一部を調整期間に他の者に譲渡した場合

⇒次の算式で計算した消費税額を譲渡した日の属する課税期間の仕入控除税額に加算します。

例) 建物の取得に係る消費税1,600万円、居住用家賃(非課税賃貸)1,200万円、事務所用家賃(課税賃貸)800万円、譲渡対価8,000万円のケースでは1,408万円を仕入税額控除することになります。

※1 第三年度の課税期間・・・居住用賃貸建物の仕入れ等の日の属する課税期間の初日以後3年を経過する日の属する課税期間

※2 調整期間・・・居住用賃貸建物の仕入れ等の日から第三年度の課税期間の末日までの間

※3 課税賃貸用・・・非課税とされる住宅の貸付け以外の貸付け用

※4対価の額は税抜き金額で、この対価の額について値引き等(対価の返還等)がある場合には、その金額を控除した残額で計算します。

※5課税譲渡等調整期間・・・居住用賃貸建物の仕入れ等の日からその居住用賃貸建物を他の者に譲渡した日までの間

○まとめ

高額な居住用賃貸建物を購入した際とその後の建物の利用状況について注意をする必要が出てきました。当初居住用として取得した建物を店舗として貸付けをしたり、売却したりする場合には3年間の利用状況に応じて仕入税額控除を受けることができますので注意が必要です。

また、今回の改正によって非課税範囲の見直し(適用開始時期 令和2年4月1日以後)が行われ、契約において貸付けに係る用途が明らかにされていない場合であっても、その貸付け等の状況からみて人の居住の用に供されていることが明らかな場合については、消費税を非課税とすることとされましたので、その点も気を付けていないと間違った節税(=脱税)をしかねません。

尚、消費税の計算は複雑である為、説明を割愛している部分も多くありますので、詳細についてはお問合せ頂けたらと存じます。

最後まで、読んで頂きありがとうございました。

投稿者 | 記事URL

2020年7月3日 金曜日

資金繰り対策の具体例について

こんにちは。税理士の高橋です。

緊急事態宣言も解除され、少しずつ日常が戻りつつありますが、「コロナ前」の状況へ戻るのはまだまだ先になりそうですね。

前回のブログでは融資制度や助成金の内容について書きましたが、今回はそれ以外の資金繰り対策についてお話したいと思います。

今回お話する資金繰り対策はコロナ禍だけではなく、資金繰りの基本的な対策になりますので、今後世の中が通常モードへ戻った後にも参考になるかと思います(参考になりましたら幸いです)。

○資金繰りを考える上で大事なことは?

当たり前のことを言うようですが、「資金ショートさせない」ことです。

これまた当たり前のことを言いますが、一時的に借入をして資金ショートを防いだとしても、その借入したお金を返済できなければ資金ショートしてしまいますので、どのように返済していくのかも含めて検討しなければなりません。

よって中長期的に資金計画を考える必要があります。

○資金繰りを安定化させる3つの鉄則

①現状把握及び短期的な資金予測を立てる

②キャッシュアウトを減らす

③キャッシュインを増やす

当たり前のことばかり申し上げて恐縮ですが、まずはこの3点から出発し、具体的にどのような対策をするかを検討することが大事です。

②と③については後記しますが、意外と①ができていない中小企業は多いと思います。

①については税理士と連携を取って、月次で試算表を作成するのが理想です。

少なくとも会計システム等をうまく利用し、いつでも試算表の作成ができる体制を構築しておくことをお勧め致します。

その体制ができていれば自ずと、ある程度正確に短期的な資金予測を立てることができます。

○キャッシュアウトを減らす具体例

①固定費を削減する

諸経費を見直し、少しでも無駄な経費があれば削っていきましょう。

以前に契約したまま毎月支払っているあまり効果の見られない出費はありませんか?

②役員報酬の減額

原則、役員報酬は期中に変更すると一部の役員報酬が経費として認められなくなってしまうためお勧めできないのですが、業績が一定以上に悪化している場合には減額は認められます。

③リスケ(リスケジュール)支払の猶予

金融機関に対して当面の返済額を減らす、または実質無利子の融資への借換を申請するなど、何かしらの返済条件の緩和を相談するのも一つの手です。

④納税や社会保険料の猶予

現在であればコロナウイルスの影響を受けた事業主については、納税や社会保険料について納付の猶予を申請することができ、かつ、延滞税や延滞金がかからない制度がございます。

⑤支払サイトの延長

仕入先等に支払条件の長期化を依頼することで少しでも支払を遅らせる方法です。

⑥変動費の見直し

複数購買などの条件折衝により材料費を削減することや、安価な代替品を採用することは検討できないでしょうか?

内製化により外注費を抑えることはできませんか?

⑦設備投資計画の凍結

新規の設備投資を当面の間凍結し、資金を温存する方法です。

○キャッシュインを増やす

①保有資産の見直し・有休資産の売却

遊休不動産や有価証券がある場合には売却を検討しても良いと思います。

生命保険については支払っている保険料の見直しを含め、解約金によるキャッシュインを検討しましょう。

②自己資金の活用等

経営者に余裕資金がある場合には経営者から会社へ資金を入れて、資金ショートを防ぐ方法です。

尚、経営者から借入をしても税務上は利息を計上する必要はございません。

③助成金の申請

前回も少しお話しましたが、各省庁や自治体から様々な助成金が出ておりますので、アンテナを張ってもらえるものはもらいましょう!

④入金サイトの短縮と在庫の現金化

売上先等に入金条件の短期化を依頼し、現金化を急ぐ方法です。

また、売れ残っている在庫を値下げして売り捌くことで現金化することができるかもしれません。

⑤新規借り入れ

前回のブログでもご紹介しましたが、現状、様々な融資制度がありますので、金融機関に相談してみましょう。

⑥売上の増加

コロナの影響を受け苦境に立たされている業界もありますが、一方で、需要の変化に対応し、業績を伸ばしている業界、あるいは会社もあります。

このコロナ禍を自社の製品・サービスそのものを見直す機会として捉えることも大事なように思います。

⑦増資

お金を投入してくれるところは金融機関だけではありません。自身の人脈の中で自社へ投資をしてくれるエンジェルはいませんでしょうか?

⑧クラウドファンディング

なかなか自社へ投資をしてくれるエンジェルを見つけるのは難しいかと思いますので、自社の魅力をWEBで発信し、資金を集めてみるのも手かもしれません。

尚、クラウドファンディングについては以前当ブログでも書かせて頂いておりますが、少々税務の取扱いが煩雑なので、注意が必要です。

○まとめ

今回は資金繰り対策の基本的な具体策を中心に書いてみましたがいかがでしたでしょうか。

一つ一つについてメリットデメリットは書けませんでしたので、もしすぐに実践できるものがあったとしても、実践する前によくご検討頂けたらと思います。

それでは最後までお読み頂きましてありがとうございました。

投稿者 | 記事URL

2020年4月27日 月曜日

コロナウイルス対策に関して

こんにちは。税理士の高橋です。

コロナウイルスの影響が凄まじいですね。

正直なところ、3月の中頃までは「確定申告の期限が伸びて少し余裕ができた」くらいに思っていましたが自分自身、本当に認識が甘かったと思います。

大変な思いをしている経営者の方のお役に立てるようにできる限り頑張ります。

ということで、今回はこのコロナの影響を受けての弊所の対応や資金繰りに関する情報について書くことに致します。

〇弊所の対応について

緊急事態宣言に伴いまして期間限定(いつまでかは決まっていません)で下記の取り組みを進めております。

・土日を含めた週5日出勤による分散出勤

・完全フレックスタイム

・テレワーク実施(一部所員のみ)

・不要不急の打ち合わせの見合わせ

つきましては、所員によって出勤状況が異なることに伴い、お客様にご迷惑をおかけすることもあるかと思いますが、こういった事態ですので何卒、ご了承頂けたらと思います。

また、この状況が長引く場合やさらに悪化するような場合には、追加的な取り組みを検討することになるかと思います。

その場合は必要に応じてお客様への通知させて頂きます。

尚、資金繰り悪化に伴う融資申請のための試算表作成など、緊急性の高い業務については精一杯対応させて頂きますので、遠慮なくご相談ください。

〇融資制度について

コロナウィルスの影響に伴って急激に資金繰りが悪化し、融資の検討をしたいというご相談が急増しております。

私自身、数件融資申請のお手伝いを行いました。

以下、中小企業や個人事業主の方向けにコロナ対策の融資制度について解説致します。

・日本政策金融公庫の新型コロナウイルス感染症特別貸付

よく利用している融資は日本政策金融公庫の「新型コロナウイルス感染症特別貸付」です。

詳細は割愛しますが、最近1か月分の売上高が同月の売上高よりも20%(小規模事業者は15%)以上減少していると3年間実質無利子無担保で借りることができます。

また、申請時には試算表を添付する必要がなく、売上高が把握できていれば申請することができるので、月次で試算表を作成していない場合でもスピーディーに申請手続を行うことができます。

但し、申請後に試算表の提出を求められることもあり得ますので、試算表はどちらにしても作成しておいた方が良いかとは思います。

・セーフティネット保証制度

日本政策金融公庫以外では、「セーフティネット保証制度」が良く利用されているのではないかと思います(実績は存じ上げませんが、少なくとも私が耳にする限り)。

「セーフティネット保証制度」は、売上高が前年同月比20%以上減少し、かつ、その後2か月間を含む3か月間の売上高が前年同期に比して20%減少することが見込まれる場合に利用することができます。

手続的には、本店等所在地の市区町村の商工担当課等の窓口に認定申請書を提出し、認定を受け、希望の金融機関等に認定書を持参のうえ、保証付き融資を申し込むという流れになっています。

具体的な手続きについては、金融機関のご担当者がよくわかっているかと思いますので、ご確認頂けたらと思います。

日本政策金融公庫と比べると手続きが少々ややこしいですし、試算表の提出も求められました。

以上、2つの代表的なコロナ対策融資について簡単に解説致しました。

その他にも生命保険に加入している場合には、一定期間無利子で契約者貸付を受けることができることもありますので、生命保険会社に相談するのも一手です(他の融資よりも簡単に手続きが行える可能性もあります)。

〇助成金について

助成金制度については、細かい制度を含めれば多々出ていますが、現時点で確定しているもので、多くの企業が対象となると思われるのは、下記の3つの制度かと思います。

・持続化給付金

売上が前年同月比50%以上減少している法人・個人事業主(資本金10億円以上の大企業を除く)について、法人は200万円、個人事業主は100万円の給付金を受け取ることができます。現時点では申請は始まっていませんが、GW前後で始まるかと思われます。

・雇用調整助成金

従業員を休ませた場合の休業手当に要した費用を助成するものです。

ただでさえ複雑な制度である上に、コロコロと制度内容が変更となっており、正直なところ私自身は詳細を把握しておりません(私が不勉強なだけで、弊所内には詳しく理解しているものもいる点付け加えておきます・・・)。

但し、休業せざるを得ない事業者にとっては必要となる助成金であることには間違いありません。

休業手当を支給している方もしくは今後、支給する予定の方については詳細を調べて申請することをお勧め致します。

尚、弊所と顧問契約を結んでいるお客様に限り、雇用調整助成金に習熟した社会保険労務士の先生をご紹介することができますので、お困りの方はご相談下さい。

・東京都感染拡大防止協力金(都内に事業所がある事業者のみ)

都からの要請で休業や営業時間の短縮をした事業者に対して、50万円(2事業所以上で休業等した場合は100万円)を支給するというものです。

こちらの協力金については売上の減少等の数値的な要件はありませんが、そもそも休業等の要請に対象となっているかどうか、そして、その要請に従っているかどうかが重要な要件となります。

また、申請する際には専門家(税理士も含まれます)の事前確認をした旨を記載して申請することを都が推奨していますので、ご自身で提出するよりも我々のような専門家の確認を受けてから提出することをお勧め致します。

〇雑感

今回のコロナ禍によって、国も自治体も企業も個人も様々な観点での選択を求められていますね。

命・健康も大事だけど仕事・お金も大事だし、社会的な規律や家族、知人同士の関係性も大事。

しかし、今までの考え方で行動していてもすべてをうまく回すことはできない。

当たり前が当たり前じゃなくなってしまっていますからね。

自分自身これまでの考え方を改めていく必要性を感じています。

良いことなのか悪いことなのかは別として、コロナ前とコロナ後の世界は違うものになっていくのかなと思います。

まずは何よりも早く終息することを祈ります。コロナに負けず頑張りましょう。

それでは、最後まで読んで頂きましてありがとうございました。

投稿者 | 記事URL

2020年1月30日 木曜日

基礎控除と給与所得控除の改正について

こんにちは!税理士の高橋です。

早いもので1月ももう終わってしまいますね。

いよいよ確定申告シーズン到来だなぁと感じずにはいられません。

繁忙期到来です。本年も頑張ります!

さて、年初めの挨拶が遅くなりましたが、本年も何卒よろしくお願い致します。

今回は基礎控除と給与所得控除の改正について説明致します。

〇令和元年分までの基礎控除と給与所得控除

基礎控除というのは、納税者一律に要件なしで認められる所得控除のことです。

令和元年分までは一律38万円の基礎控除という所得控除が認められています。

また、給与所得控除というのは給与所得を計算する際に、給与収入から控除されるものです。

つまり、給与所得=給与収入-給与所得控除ということです。

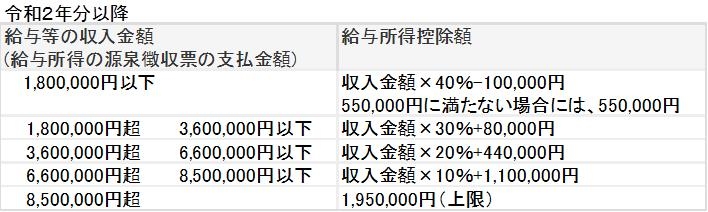

給与所得控除は下記の図のとおり、給与収入の金額に比例して増加します。

ポイントは最低でも65万円の控除が受けられるという点と給与収入が1,000万円を超えると給与所得控除が上限の220万円で頭打ちとなる点です。

基礎控除・給与所得控除の両方とも今年(令和元年分)の確定申告までは上記の説明のとおりとなり、改正は来年(令和2年分)の確定申告からとなります。

〇103万円の壁の意味

ここで少し脇道にそれますが、奥さんがパートで働く際に旦那さんの扶養に入るために103万円以下しか働けない、というルールは多くの方が承知されているかと思います。

しかし、なぜ103万円なのかを理解している方はそれほど多くないようです。

103万円というのは基礎控除額38万円と最低の給与所得控除額65万円の合計額なのです。

給与収入が103万円以下であれば、奥さんに税金がかからない。

なぜなら、給与所得=103万円-65万円=38万円、ここから基礎控除38万円を控除するので課税されるべき所得は0円となり、税金がかからないということです。

つまり、税金がかからない範囲の収入しかない人については扶養として認めましょう。ということになっているわけです。

尚、奥さんがフリーランスで雑所得や事業所得など給与所得以外の所得がある場合には、103万円の壁は忘れて頂いて、奥さんの合計所得金額が38万円以下であるかどうかによって扶養となるかどうか判断することになりますのでご注意ください。

また、社会保険の扶養の要件と税務上の扶養の要件は別モノですので、その点もしっかりと区別して把握する必要があることを付け加えておきます。

〇令和2年分以降の基礎控除と給与所得控除

令和2年分からは基礎控除の金額が38万円から48万円に増額します。

但し、合計所得金額が2,400万円を超える場合には段階的に控除額が減額され、2,500万円を超えたところから基礎控除は0円となることとなりました。

また、給与所得控除については、下記の図のとおり全体的に10万円ずつ減額となります。

よって給与所得控除の最低額も65万円から55万円に減額となります。

さらに、給与所得控除の上限が220万円から195万円に減額となっており、かつ、給与収入が1,000万円ではなく850万円を超えると給与所得控除が上限となるように改正されます。

控除が減るので増税となるわけです。

国が考える高額所得者の範囲が1,000万プレイヤーから850万プレイヤーまで広がったというところでしょうか・・・

〇令和2年分以降の103万円の壁について

結論から言いまして103万円の壁は令和2年分以降も健在です。

理由は扶養の要件が、対象者(先ほどの例では奥さん)の合計所得金額が38万円以下という要件から48万円以下という要件に改正されるためです。

つまり、令和2年分からは、

給与収入103万円-給与所得控除55万円=48万円≦48万円

∴扶養に入れることが可能

さらに給与所得48万円-基礎控除48万円=0円となり、税金がかからない範囲の収入しかない人については扶養として認めましょう。という考え方も変わっていません。

尚、今回の改正は給与所得以外の所得がある方にとっては嬉しい改正となっています。

なぜなら単純に基礎控除が増えるので減税になりますし、かつ、扶養にも入りやすくなるからです。

〇まとめ

今回は令和2年分における基礎控除・給与所得控除の改正について説明致しました。

国民の多くの方に影響する改正ですので、是非ご確認頂けたらと思います。

特に給与所得以外の所得がある方については知っておくと得することもあるかと思います。

それでは、最後まで読んで頂きましてありがとうございました。

投稿者 | 記事URL

2019年11月20日 水曜日

民法改正に伴う特別寄与料の支払請求制度の創設

当事務所のホームページへのご訪問、ありがとうございます。

茂木会計事務所の園木です。日本中が日本代表の活躍に歓喜したラグビーワールドカップは

南アフリカ代表の優勝に終わり、いつもの平穏な生活に戻りつつあります。

さて、今年は40年ぶりに民法の相続に関する改正があり、これを知らないとあなたは損をします!など雑誌で大きく取り上げられています。主な内容は、以下のとおりです。

・配偶者居住権の創設

・自筆証書遺言に添付する財産目録の作成がパソコンで可能に

・法務局で自筆証書による遺言書が保管可能に

・特別寄与料の支払請求制度の創設

今回は、4つ目の『特別寄与料の支払請求制度の創設』についてお話をしたいと思います。2019年7月1日以降に開始した相続から対象になります。

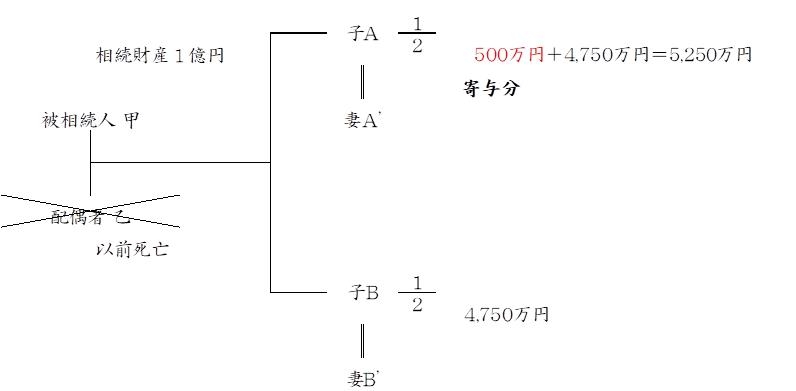

① 従前からある寄与分の考え方

従前から、相続人は『民法904条の2 共同相続人中に被相続人の事業に関する労務の提供又は財産上の給付、被相続人の療養看護その他の方法により被相続人の財産を維持又は増加について特別の寄与をした者』の規定により、被相続人に貢献した相続人は寄与分として財産を余分に貰うことが可能でしたが、被相続人の療養看護に貢献した親族(例えば被相続人と同居していた相続人ではない長男Aの妻A′さんなど)に対しては、財産を残す旨の遺言書がなければ遺産を分配することが出来ませんでした。

下記のように被相続人甲の相続財産が1億円である場合、被相続人甲の療養看護に貢献した妻A′さんの寄与分として算定された500万円の扱いは、AさんとBさんとの間で妻A′さんの寄与分を認めてくれれば、妻A′さんの夫Aさんが代わりに貰うようなかたちになっていました。

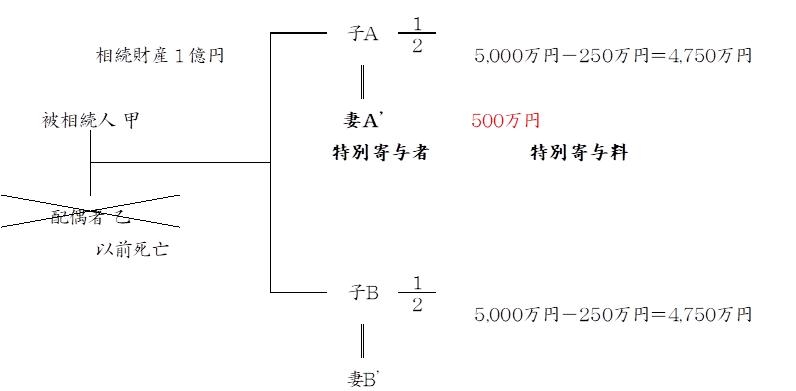

② 新たに創設された特別寄与料の支払請求制度の考え方

上記のように今回は妻A′さんの夫Aさんが存命であったので、妻A’さんの貢献に報いるための寄与分は夫であるAさんが代わりに受け取ることが出来ましたが、もし夫のAさんが既に死亡していたらどうでしょうか。相続人はBさん一人となり、相続財産の1億円はBさんが全て相続することになり、被相続人甲の療養看護に貢献してきた妻A′さんは財産を1円も貰えません。

このように相続人以外の親族の貢献に報いるための制度として『特別寄与料の支払請求制度』が新たに設けられました。

被相続人甲の相続財産は1億円として、親族関係は上記と同じとした場合に妻A′さんは被相続人甲への貢献度として見積もった500万円を相続人であるAさんとBさんに請求できることになりました。この請求を受けて、AさんBさんが特別寄与料として500万円を認めてくれれば、相続税の計算では下記のように妻A′さんは被相続人甲から遺贈として500万円を貰えることになり、相続人であるAさんBさんは500万円のうち各々で負担した分の金額を債務控除として、各人の相続税の課税価格から控除することが出来ます。尚、妻A′さんは相続人ではないので、計算した相続税額にその2割の金額を加算した相続税を納めなければならない点には留意が必要です。

このケースでは、AさんBさん共に妻A′さんの特別寄与料をすんなりと認めてくれまし

が、実務上はもめて家庭裁判所へ処分の請求をすることが多いそうです。

家庭裁判所では支払うべきか支払の必要がないのかの裁定、また支払うべきであれば、いく

らが妥当な金額なのかまで決めて貰うことが出来ます。

(参考)

特別寄与者の要件

・被相続人に対して無償で療養看護その他の労務の提供したこと

・そのことによって、被相続人の財産が維持又は増加したこと

・被相続人の親族(6親等内の血族と3親等以内の姻族)であること

今回の民法の改正は高齢化の進展など社会環境の変化に対応するために、また、残された配偶者が安心して安定した生活を過ごせるように、大きな見直しがされました。

民法の改正は事前の相続対策や相続財産の分け方にも大きな影響を及ぼしてきます。関係するお客様には常にアップデートした情報を提供していきたいと思います。

最後まで、読んで頂きありがとうございました。

投稿者 | 記事URL

2019年10月16日 水曜日

中小事業者の消費税額の計算と税額計算の特例

当事務所のホームページへのご訪問、ありがとうございます。

茂木会計事務所の園木です。暑い夏の税理士試験を終えて、久しぶりのブログに参加となりました。

涼しい秋の到来と共に、気持ちも新たに頑張っていきたいと思います。

今回は消費税率引き上げと軽減税率制度が適用される令和元年10月1日から一定期間、中小事業者のみが対象となる2つの消費税額の計算の特例措置について、簡単にご説明したいと思います。

原則として、軽減税率制度の下では、日々の業務において、売上げ及び仕入れについて税率ごとに区分経理を行い、税率ごとに区分して税額計算を行うこととなります。しかし、区分経理に対応する準備が整わないなど、区分経理することが困難な事情がある中小事業者については、簡便な方法での計算が認められます。

尚、ここで言う中小事業者とは、前々年または前々事業年度の課税売上高が5,000万円以下の事業者(個人事業者・法人)のことを言います。

1. 売上税額の計算の特例

売上げを税率ごとに区分することが困難な中小事業者が、売上げのうちの一定割合を軽減税率対象品目の売上げとして税額を計算する方法です。これは軽減税率制度の実施から4年間、以下の特例を選択することが可能となります。

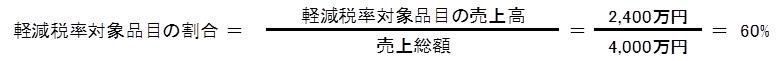

①小売等軽減仕入割合の特例

卸売業・小売業かつ、仕入れを区分できる中小事業者(簡易課税制度の適用を受けない事業者)が対象となります。

軽減税率対象品目の仕入額が1,800万円で、仕入総額が3,000万円の場合

この「60%」を軽減税率対象品目の売上割合とみなして売上高を区分します。

売上総額を4,000万円とすれば、軽減税率8%の売上高は4,000万円×60%=2,400万円と計算できます。

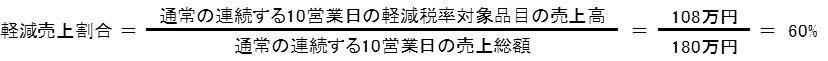

②軽減売上割合の特例

① 以外の中小事業者が対象となる特例です。

例えば、通常の連続する10営業日の軽減税率対象品目の売上高が108万円で、通常の連続10営業日の売上総額が180万円の場合

売上総額を4,000万円とすれば、軽減税率8%の売上高は4,000万円×60%=2,400万円

と計算できます。

⓷50%の特例

主に軽減税率対象品目を販売する、①、②の計算が困難な中小事業者が適用できる特例で課税売上高の50%を軽減税率対象品目として計算する方法です。

例えば、売上総額を4,000万円とすれば、軽減税率8%の売上高は4,000万円×50%=2,000万円と計算できます。

2.仕入税額の計算の特例

仕入れを税率ごとに区分することが困難な中小事業者が仕入れの一定割合を軽減税率対象品目の仕入れとして税額を計算する方法で、軽減税率制度の実施から1年間、以下の特例を選択することが可能となります。

① 小売等軽減売上割合の特例

卸売業・小売業かつ、売上げを区分できる中小事業者(簡易課税制度の適用を受けない事業者)が対象となります。

軽減税率対象品目の売上高が2,400万円で、売上総額が4,000万円の場合

仕入総額を3,000万円とすれば、軽減税率8%の仕入高は3,000万円×60%=1,800万円

と計算できます。

② 簡易課税制度の届出の特例

⓵の特例を適用する事業者以外の事業者については、従来からある簡易課税制度の適用が受けられることによって仕入れについては、区分経理をせずに消費税の計算をすることが出来ます。

この簡易課税制度の適用を受けるためには、原則としてはその適用を受けようとする課税期間の開始の日の前日までに届出書を提出する必要がありますが、令和元年10月1日から令和2年9月30日までの日の属する課税期間については、適用を受けようとする課税期間中に届出書を提出すれば、適用が受けられます。

特例措置を検討する際の注意ポイントですが、区分経理をしなくても良いというメリットがあるものの、適用を受けることで納税額が増えてしまう場合もあります。事前のシミュレーションが大事になりますので、ご注意ください。

令和5年10月以降は、区分記載請求書等の保存に加えて、『適格請求書』の保存(いわゆるインボイス制度)が仕入税額控除の要件となります。それに伴い消費税の免税事業者(課税売上高1,000万円以下)からの仕入れは仕入控除が受けられないので、不利に取り扱われる懸念があり、免税事業者への影響は少なくないと予想されます。インボイス制度移行への中小事業者の準備の状況やその影響を考慮して講じられるかもしれない一定の措置など、今後の動向に注目する必要があります。

最後まで読んで頂き、ありがとうございました。

投稿者 | 記事URL

2019年9月20日 金曜日

消費税増税のチェックポイント

こんにちは!税理士の高橋です!

いよいよ、消費税増税ですね。

5年前の8%への増税の際にも対応にバタバタとした記憶がありますが、今回は増税だけではなく軽減税率にキャッシュレス・ポイント還元事業の導入もあり、より一層バタバタしております^^;

混乱している事業者の方も多いのではないでしょうか。

そんなわけで今回は、増税の際に気を付けるべき経理処理について簡単にまとめることに致します(軽減税率やキャッシュレス・ポイント還元事業については別の機会に書けたらと思います)。

〇自社の売上はいつから10%になる?

まず自社の売上はいつから10%になるか把握されていますでしょうか?

当然のような話ですが基本的には10月1日以降に売上として計上される取引から10%となります。

つまり、いつ売上に計上されるかが大事だということです。

大原則として、売上はモノの引渡しがある取引の場合には、その引き渡した日で計上することになり、モノの引渡しがない取引(サービス)の場合には、そのサービスのすべてが完了した日で計上することになります。

さらにその引き渡した日がいつなのかという基準として出荷基準・納品基準・検収基準・使用収益基準・検針基準という基準があります。

自社がどの基準を採用しているのかを把握し、いつから10%で請求すべきなのかを把握しておかなければ取引先との認識において時期的なズレが生じてトラブルになりかねません。

尚、次で説明する経過措置の適用を受ける場合はこの限りではないのでご注意ください。

〇経過措置の適用を受ける取引は8%で処理!

10月1日以降の取引については10%の税率が適用されますが、一部の取引については10月1日を過ぎても8%の税率で計算することになっており、これを経過措置と言います。

では、どのような取引がこの経過措置の適用となるのか、いくつかご紹介します。

尚、この8%は旧税率であって、軽減税率の8%とは意味合いが異なります。

・旅客運賃等

9月30日までに購入した電車の定期券、映画やスポーツ観戦などの前売り券については、10月1日以降分についても8%となります。

・電気料金等

水道光熱費については検針期間が9月30日をまたぐことが多いと思います。この9月30日をまたぐ期間の請求分については8%となります。

但し、この経過措置の適用を受ける要件の一つに、不特定多数へ供給する契約であることが挙げられています。そのため、例えばビルオーナーがテナントから徴収する水道光熱費については不特定多数へ供給する契約には該当しないため10月1日以降の請求分は原則通り10%となるのでご注意ください。

・請負工事等

2019年3月31日以前に契約をした工事等(製造やソフトウェアの開発を含みます)については、10月1日以降に工事等が完了した場合でも8%となります。

・資産の貸付け

2019年3月31日以前に締結された契約に基づき、9月30日以前から10月1日以後引き続き貸付けを行っている場合(一定の要件に該当するものに限ります)には、10月1日以後分の貸付けについても8%となります。

・その他

上記のほか、「指定役務の提供」「予約販売に係る書籍等」「特定新聞」「通信販売」「有料老人ホーム」「特定家庭用機器再商品化法(家電リサイクル法)に規定する再商品化等」が経過措置の適用となりますが詳細はここでは割愛させて頂きます。

〇家賃増税は9月支払い分から?

不動産賃貸の賃借料については賃貸借契約によって、支払期日が前月末日などのように前払い方式で定められていることが多いと思います。

この場合10月分の賃借料は9月に支払うことになりますが、どっちの税率が正しいのでしょうか?

答えは10%です。単純に10月分の賃料ですから10%と考えて頂ければよいのですが、9月はまだ増税前なので勘違いしてしまいそうですよね。ご注意ください。

※居住用の家賃は消費税が非課税なので、今回の増税の影響は受けません。

〇まとめ

今回は経理処理についてのみ解説させて頂きましたが、増税・軽減税率・キャッシュレス・ポイント還元事業の影響は経営そのものにも大きく影響しそうですね。特に軽減税率やキャッシュレス・ポイント還元事業については営業戦略そのものを見直さざるを得ない事業者も多いと思います。

事業者によっては対応すべき点が非常に多い今回の改正ですが、決まったことですのでなんとか頑張って乗り越えるしかないですね。

また消費税絡みの内容について書きたいなと思います。

今回はこの辺で。

最後までお読み頂きありがとうございました。

投稿者 | 記事URL

2019年8月14日 水曜日

保険と節税について

こんにちは!税理士の高橋です!

これまで確定申告時期以外はコンスタントに毎月発信していた当ブログですが2ヶ月空いてしまいました^^;

ブログは書けなかったのですが、この間に事務所内の書庫を整理し、新しい書棚を導入するというプロジェクト(言い方が大げさ?笑)を遂行しておりました!

IT化によって、最近の会計事務所では書類を保管せずにほとんどをデータ管理しているというところも少なくないと思います。

弊所は昭和15年創業の老舗会計事務所です。歴史がある分、非常に書類も多いためすぐに全てをデータ化なんてことは無理です。

しかし、これからの時代へ対応すべくやれることからやっていこうということで書庫の整理を行ったわけです。

整理をしたおかげで、不要な書類が激減し、必要な書類をすぐに取り出せるようになったので色々と大変でしたが個人的には大満足です^^

さて、今回は保険と節税についてです。

先日、保険税務に関して大きな通達改正があったのでその内容についてザックリ解説します。

1.貯蓄性の高い保険は全額損金NGへ

昨今、保険業界を賑わせていたいわゆる節税保険(全損保険とも言ったりします)について税務上の規制がかかり、全額を損金計上することが認められなくなりました。

よくあるパターンなのですが、この節税保険を契約することで、利益が出ている時に保険料を全額経費として計上して法人税を抑え、その後、赤字になりそうな時にはこの保険を解約して解約返戻金を収益に計上することで決算を黒字化し、かつ、資金繰りの助けにすることで、節税効果と銀行対策、そして資金繰り対策として大きな効果が期待できたのです。

しかし、保険料全額を損金計上出来てしまうと国としても税収への影響が大きくなるので、通達改正へ踏み切ったという流れですね。

そこで今回の改正で解約返戻率が50%を超える保険については、原則として(※)、解約返戻率の区分に応じて保険料の40%~90%を資産計上しなくてはならなくなりました。

解約返戻率が高ければ高いほど資産計上する割合は増えます(つまり節税効果減)。

尚、この改正は令和元年7月8日以後に締結した保険契約について適用されます。

※保険期間が3年未満の契約や年間保険料が30万円以下の契約など一部例外があります。

2.法人契約の短期払い医療保険・がん保険スキーム封じ

こちらもよくあるパターンについて紹介します。

まず、法人で掛捨ての終身医療保険を契約し、被保険者を社長に設定した上で、払込期間を短期に設定します。

次に、払込期間が終了したら契約者を法人から社長個人へその時の解約返戻金相当額で売却します(しかし、これはかなり低額です)。

そうすることで保険料の多くを法人の経費として計上しながら、一生涯の個人の保障を手にすることができるのです。社長が個人的に医療保険やがん保険に加入したいニーズがあるのであれば、得策と言えた訳ですね。

しかし、今回の改正でこちらのスキームは封じられます。

短期払いの保険ということは、その支払った金額には何年も何十年も未来の分の保障も含まれているということになります。

会計上、費用は期間に応じて計上しましょうという考え方があります。

つまり支払った保険料のうち未来の保障部分についてはその期において費用に計上すべきではないということです。

但し、これまでは掛捨保険については、国側も節税目的で利用されることを想定していなかったため、事務負担軽減の観点から例外的に支払った都度、費用に計上しても良いとしていたのです。

今回の改正ではその例外的処理を禁じ、原則的な考え方に則りしっかり期間按分して経費にするように。ということになりました。

つまり全額を損金に計上できなくなるため節税効果減ということになります。

ちなみに終身保険の場合は被保険者が116歳になるまでの期間を保険期間として按分計算することとなりました(なぜ116歳かという理由は色々あるようですが長いですよね)。

尚、こちらの改正は令和元年10月8日以後に締結した保険契約について適用されるので、このスキームに関しては駆け込み需要がありそうですね。

こちらも年間保険料が30万円以下の契約など一部例外的な取扱いがありますので、個別の取扱いは保険会社や税理士など専門家へご確認下さい。

3.それでも全損保険に入りたい場合は?

今回の改正で多くの保険について全額損金計上をすることはできなくなりました。

一方で改正後でも全額損金計上できる保険があるのか?ということで調べてみたところ、下記の保険は改正後でも全額損金計上可能です。

ご参考までに。

①保険期間が3年未満の定期保険等

②最高解約返戻率が50%以下の定期保険等

③最高解約返戻率が70%以下、かつ、年換算保険料相当額(保険料総額÷保険期間)が30万円以下の定期保険等

4.雑感

新商品が出ては法規制が入り、また新商品が出ては法規制が入る。という感じで、これまで保険会社と国税庁の間で節税をめぐるバトルが繰り広げられてきたわけですが、今回の改正で保険会社は行き過ぎた節税目的商品を徹底的に禁じられました。

それだけ今回の改正は保険会社、及び、保険によって節税メリットを享受していた加入者にとって厳しいものになっています。

金融庁からも節税目的で保険販売をしてはいけないということで相当厳しく指導が入っているようです。

私個人の意見ですが、保険はあくまで保障目的で契約すべきものであって、節税目的商品がなくなることは悪い事だと思っていません。

節税目的商品は使いようによってはメリットがあるのですが、使い方を間違えたり契約者と税理士とのコミュニケーションが取れていなかったりすると損をするリスクが大きいのです。

保険に限らず、うまい話には気をつけましょう!

うまい話を聞いたら結論を出す前に是非とも一度、会計事務所へ相談してみて下さい。

第三者の冷静な目は必要だと思います。

ではでは、長くなりましたが今回はこの辺で。最後までお読み頂きありがとうございました!

投稿者 | 記事URL

2019年5月21日 火曜日

限界利益の活用について

こんにちは。

今回は税理士の高橋が担当させて頂きます。

春から夏へ。今が良い季節だなぁと感じます。個人的には一番好きな季節です。

暑すぎず、寒すぎず。

最近は2歳の息子と一緒に外で遊ぶことが多いのですが、とっても気持ちが良いです。

さて、今回は「限界利益」に関して私が学んだことを簡単にまとめたいと思います。

概略としては、商品別・サービス別に利益構造を把握した上で、どのように戦略を立てるかを考えてみましょう。という内容です。

経営に正解はありませんが、セオリーを知っていることは武器になると思います。

経営者の皆様のご参考となれば幸いです。

尚、難しい話ではありませんので構えずに読み進めて頂けたらと思います。

〇限界利益とは?

限界利益とは、売上から変動費を引いた金額のことです。

費用は変動費と固定費の2つに大別されますが、変動費というのは販売量やサービス料の増減に比例的に増減する費用(例:材料費・外注費・商品仕入高など)のことを言います。

一方、固定費はそれらの増減とは関係なくかかる費用(例:家賃・人件費・減価償却費など)のことです。

「固定費を限度まで(=0円まで)小さくした場合の利益」=「限界利益」という考え方が分かりやすいかと思います(個人的には・・・)。

〇限界利益を知ることで何がわかる?

限界利益を算出すれば限界利益率も算出できます。

限界利益率は下記の算式で求められます。

限界利益率=限界利益/売上高

限界利益率が高い商品・サービスをどんどん売れば、どんどん手元に残る利益は増えます。

逆に限界利益率が低ければ、売っても売っても利益はなかなか増えていきません。

つまり、商品別・サービス別に限界利益率を把握することで、どの商品・サービスが儲かりやすい、または、儲かりにくいものなのかがわかるわけです。

また、限界利益が固定費に届いていない場合、会社は赤字となることがお分かりになりますでしょうか。

算式で表すと下記のとおりです。

限界利益(売上高-変動費)-固定費<0 ∴赤字

この算式から言えることは、限界利益は最終的な利益を決定する重要な指標であるということが言えます。

要するに限界利益が多ければ最終的な利益も多くなりますね。

〇商品・サービスごとの利益構造を知る

商品・サービスの利益計算は下記の算式で行われることは先でお伝えした通りです。

利益=売上高-変動費-固定費

このうち、変動費がいくらになるかは把握しやすいと思いますが固定費はいかがでしょうか?

固定費は全社的に発生する家賃や人件費などを該当の商品・サービスへ割り振りをして計算をします。時間で割り振る場合もあれば、人数で割り振る場合もあるでしょう。できるだけ実態に合うもの(時間・人数など)をベースに割り振る必要があります。

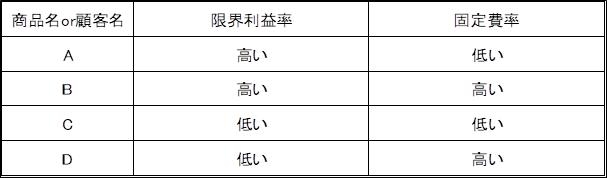

方法論についてはここでは掘り下げられませんが、固定費を割り振ることができれば各商品・サービスは下記のマトリックス表のいずれかに該当します。

尚、顧客によって利益率や固定費率が変動する場合もあるかと思いますので、分析したいケースに合わせてご活用して頂けたらと存じます。

〇利益構造別の戦略指針

上記の表のうちA群は売れば売るほど限界利益が増え、かつ、それほど時間や人数をかける必要がないため、いわゆる「金のなる木」に当たります。ドル箱と言った方が分かりやすいでしょうか。よってA群は重点的に売上を伸ばす戦略がセオリーです。

B群は、限界利益率は良いのですが固定費が高いので、まずは固定費を下げることを検討することが第一かと思います。無駄をなくすということですね。次に増収が見込めるのであれば次第に固定費率が下がることが見込めますので、増収が見込めるのであれば重点的に攻めるべきかと思います。

C群は、薄利商品ですので、売値の値上げと仕入先や外注先を変えることや代替品への切り替えによるコスト削減の両面で限界利益率の増加を図ることがセオリーとなります。

D群は、売っても売っても儲からず、固定費も高いため最も赤字になりやすいため、撤退を検討するか、もしくは商品・サービスそのものの改良が必要であると考えられます。

〇まとめ

景気や競争相手、雇用状況など目まぐるしく経営状況が変化していく中で、上記で示した理論通りに戦略を当てはめるというのは難しいかもしれません。

しかし、現状を把握する努力をし、理想としてどのような戦略が考えうるのかを検討しなければ、思わぬ機会損失が増加してしまうのではないかと思います。

我々としては、単に税金計算だけをお任せ頂くのではなく、是非そういったところのお手伝いもさせて頂けたらと考えております。

以上、今回は限界利益の活用についてでした。最後までお読み頂きありがとうございました。

投稿者 | 記事URL

2019年4月11日 木曜日

クラウドファンディングの会計と税務上の取扱いについて

当事務所のホームページへのご訪問、ありがとうございます。

茂木会計事務所の園木です。確定申告の繁忙期を終えて、久しぶりのブログの更新となりました。

新年度の始まりとともに新元号も決まり、気持ちも新たに頑張っていきたいと思います。

さて、今回は最近話題になっている『クラウドファンディング』の会計処理と税務について簡単にご説明したいと思います。

『クラウドファンディング』とは

『クラウドファンディング』とは、クラウド(crowd:群衆)とファンディング(funding:資金調達)の二つの単語を掛け合わせた造語で、インターネット経由で不特定多数の人々(群衆)から資金調達を行い、新商品の開発や新事業などを達成する仕組みのことを言います。

新商品の開発などには、多額の資金が必要となるため、良いアイデアや技術があっても資金不足で目的が達成できないことがあります。『クラウドファンディング』では、インターネットを通じて、自分のプロジェクトを公開し、出資者から資金提供を受けることができるため、自己資金がなくてもプロジェクトの遂行が可能となります。

なお、多くの『クラウドファンディング』では、あらかじめ調達する資金額や期間を設定して、期限までに目標金額を達成できなかった場合は、プロジェクトが無効となる「All or Nothing」方式を採用していることが多いです。

不特定多数の人々から、資金を集めて新規事業などを行う者を資金調達者と言い、その新規事業などを行うための資金を提供する者を資金提供者と言います。

『クラウドファンディング』には資金提供者に対するリターンの形態によって、「購入型」「寄附型」「株式型」の3つに分けられます。

この3つについての会計処理と税務について説明していきます。

① 購入型

購入型では資金調達者がリターンとして、資金提供者に対して商品やサービスを提供します。資金提供者にとっては電子商取引を行っているのと同じ状況になります。

イ. 資金調達者の会計処理

購入型では商品の販売やサービスの提供などと同じ扱いになります。

よって、集まった資金は売上として、収益に計上され、プロジェクトに要した経費は費用として、その収益から控除されることになります。

ロ. 資金提供者の会計処理

個人事業主や法人が行う場合にはその商品やサービスが事業に必要であれば、必要経費に算入できます。

ただし、支出した金額に対し、リターンが少なければ次にご説明する寄付型とみなされることもあります。

② 寄付型

寄付型では資金調達者が資金提供者から寄付を受けて、プロジェクトを実施しますが、商品や金銭のリターンがないのが特徴で、資金調達者からは資金の活用状況などの報告

がなされるのが一般的です。

また、寄付や贈与などの無償の供与は税法との絡みを考えると十分な注意が必要です。

イ. 資金調達者と資金提供者がいずれも個人の場合

個人から個人への寄付は、1暦年中110万円を超えたら贈与税が課税されます。

また、個人への寄付は寄附金控除等の税制上の優遇措置は受けられません。

ロ.資金調達者が個人で、資金提供者が法人の場合

資金調達者が調達した資金は一時所得となり、所得税が課されます。

資金提供者である法人が支出した資金は、優遇措置のない一般寄附金に該当し、一定の限度額までしか損金に算入されません。

ハ.資金調達者と資金提供者がいずれも法人の場合

資金調達者が受け入れた資金は受増益として計上し、プロジェクトに費やした経費は費用として計上されます。

上記ロの法人と同様に、資金提供者は支出した資金は寄附金として取り扱われますが、必ずしも一般寄附金に該当するわけではなく、寄付の相手先によっては税制上の優遇措置が適用されるケースもあります。

ニ. 資金調達者が法人で資金提供者が個人である場合

上記ハの法人と同様に、資金調達者が受け入れた資金は受増益として計上し、プロジェクトに費やした経費は費用として計上されます。

資金提供をした個人は、原則的には支出した資金について特別に税制上の優遇措置はありませんが、寄付をした相手先の法人によっては、確定申告で所得控除か税額控除のいずれかを選んで税金を安くすることが出来る場合もあります。

③ 投資型

投資型は資金提供者に金銭的なリターンがあるもので、「貸付型」「株式型」「ファンド型」

に分けられます。

世界のクラウドファンディング市場では貸付型の占める割合が約7割とされ、市場における牽引役となっています。

イ. 資金調達者の会計処理と税務

資金調達者が資金を授受した時点で、貸付型については借入金などの科目で処理をし、株式型・ファンド型については通常の新株発行の処理と同様に資本金などの科目で処理することになるため、資金を授受した時点では課税はありません。

また、株式型の場合のリターンとしての配当金の支払いについては源泉所得税を引かなければならない点に注意が必要です。

ロ. 資金提供者の会計処理と税務

資金提供者が資金を投入した時点で、貸付型については貸付金などの科目で処理をし、株式型・ファンド型については投資科目で処理することになります。

リターンとして支払われる分配金等については、法人はどの型であっても収益に計上する処理になりますが、個人は貸付型・ファンド型の場合には雑所得として、株式型

の場合は配当所得として申告することになります。

クラウドファンディング、名称は聞いたことがあるけど、内容は良く分からないという方もいらっしゃることでしょう。

新しいサービスが提供されたら、それに付随して会計や税務も対応していかなければなりません。

今後もトレンディングな題材を積極的に取り上げていきたいと思います。

最後まで読んで頂き、ありがとうございました。

投稿者 | 記事URL

カテゴリ一覧

- 税務ブログ (29)

最近のブログ記事

月別アーカイブ

- 2020年10月 (1)

- 2020年7月 (1)

- 2020年4月 (1)

- 2020年1月 (1)

- 2019年11月 (1)

- 2019年10月 (1)

- 2019年9月 (1)

- 2019年8月 (1)

- 2019年5月 (1)

- 2019年4月 (1)

- 2019年1月 (1)

- 2018年12月 (1)

- 2018年11月 (1)

- 2018年10月 (1)

- 2018年9月 (1)

- 2018年8月 (1)

- 2018年6月 (1)

- 2018年5月 (1)

- 2018年4月 (1)

- 2018年1月 (1)

- 2017年12月 (1)

- 2017年11月 (1)

- 2017年10月 (1)

- 2017年9月 (1)

- 2017年8月 (1)

- 2017年7月 (1)

- 2017年6月 (1)

- 2017年5月 (1)

- 2017年4月 (1)