ブログ

2019年10月16日 水曜日

中小事業者の消費税額の計算と税額計算の特例

当事務所のホームページへのご訪問、ありがとうございます。

茂木会計事務所の園木です。暑い夏の税理士試験を終えて、久しぶりのブログに参加となりました。

涼しい秋の到来と共に、気持ちも新たに頑張っていきたいと思います。

今回は消費税率引き上げと軽減税率制度が適用される令和元年10月1日から一定期間、中小事業者のみが対象となる2つの消費税額の計算の特例措置について、簡単にご説明したいと思います。

原則として、軽減税率制度の下では、日々の業務において、売上げ及び仕入れについて税率ごとに区分経理を行い、税率ごとに区分して税額計算を行うこととなります。しかし、区分経理に対応する準備が整わないなど、区分経理することが困難な事情がある中小事業者については、簡便な方法での計算が認められます。

尚、ここで言う中小事業者とは、前々年または前々事業年度の課税売上高が5,000万円以下の事業者(個人事業者・法人)のことを言います。

1. 売上税額の計算の特例

売上げを税率ごとに区分することが困難な中小事業者が、売上げのうちの一定割合を軽減税率対象品目の売上げとして税額を計算する方法です。これは軽減税率制度の実施から4年間、以下の特例を選択することが可能となります。

①小売等軽減仕入割合の特例

卸売業・小売業かつ、仕入れを区分できる中小事業者(簡易課税制度の適用を受けない事業者)が対象となります。

軽減税率対象品目の仕入額が1,800万円で、仕入総額が3,000万円の場合

この「60%」を軽減税率対象品目の売上割合とみなして売上高を区分します。

売上総額を4,000万円とすれば、軽減税率8%の売上高は4,000万円×60%=2,400万円と計算できます。

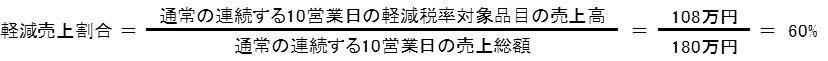

②軽減売上割合の特例

① 以外の中小事業者が対象となる特例です。

例えば、通常の連続する10営業日の軽減税率対象品目の売上高が108万円で、通常の連続10営業日の売上総額が180万円の場合

売上総額を4,000万円とすれば、軽減税率8%の売上高は4,000万円×60%=2,400万円

と計算できます。

⓷50%の特例

主に軽減税率対象品目を販売する、①、②の計算が困難な中小事業者が適用できる特例で課税売上高の50%を軽減税率対象品目として計算する方法です。

例えば、売上総額を4,000万円とすれば、軽減税率8%の売上高は4,000万円×50%=2,000万円と計算できます。

2.仕入税額の計算の特例

仕入れを税率ごとに区分することが困難な中小事業者が仕入れの一定割合を軽減税率対象品目の仕入れとして税額を計算する方法で、軽減税率制度の実施から1年間、以下の特例を選択することが可能となります。

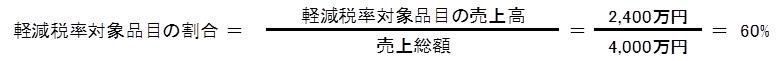

① 小売等軽減売上割合の特例

卸売業・小売業かつ、売上げを区分できる中小事業者(簡易課税制度の適用を受けない事業者)が対象となります。

軽減税率対象品目の売上高が2,400万円で、売上総額が4,000万円の場合

仕入総額を3,000万円とすれば、軽減税率8%の仕入高は3,000万円×60%=1,800万円

と計算できます。

② 簡易課税制度の届出の特例

⓵の特例を適用する事業者以外の事業者については、従来からある簡易課税制度の適用が受けられることによって仕入れについては、区分経理をせずに消費税の計算をすることが出来ます。

この簡易課税制度の適用を受けるためには、原則としてはその適用を受けようとする課税期間の開始の日の前日までに届出書を提出する必要がありますが、令和元年10月1日から令和2年9月30日までの日の属する課税期間については、適用を受けようとする課税期間中に届出書を提出すれば、適用が受けられます。

特例措置を検討する際の注意ポイントですが、区分経理をしなくても良いというメリットがあるものの、適用を受けることで納税額が増えてしまう場合もあります。事前のシミュレーションが大事になりますので、ご注意ください。

令和5年10月以降は、区分記載請求書等の保存に加えて、『適格請求書』の保存(いわゆるインボイス制度)が仕入税額控除の要件となります。それに伴い消費税の免税事業者(課税売上高1,000万円以下)からの仕入れは仕入控除が受けられないので、不利に取り扱われる懸念があり、免税事業者への影響は少なくないと予想されます。インボイス制度移行への中小事業者の準備の状況やその影響を考慮して講じられるかもしれない一定の措置など、今後の動向に注目する必要があります。

最後まで読んで頂き、ありがとうございました。

投稿者 | 記事URL

カテゴリ一覧

- 税務ブログ (29)

最近のブログ記事

月別アーカイブ

- 2020年10月 (1)

- 2020年7月 (1)

- 2020年4月 (1)

- 2020年1月 (1)

- 2019年11月 (1)

- 2019年10月 (1)

- 2019年9月 (1)

- 2019年8月 (1)

- 2019年5月 (1)

- 2019年4月 (1)

- 2019年1月 (1)

- 2018年12月 (1)

- 2018年11月 (1)

- 2018年10月 (1)

- 2018年9月 (1)

- 2018年8月 (1)

- 2018年6月 (1)

- 2018年5月 (1)

- 2018年4月 (1)

- 2018年1月 (1)

- 2017年12月 (1)

- 2017年11月 (1)

- 2017年10月 (1)

- 2017年9月 (1)

- 2017年8月 (1)

- 2017年7月 (1)

- 2017年6月 (1)

- 2017年5月 (1)

- 2017年4月 (1)