ブログ

2017年8月1日 火曜日

配偶者控除・配偶者特別控除の改正

こんにちは!

早いものでもう8月。我々の業界では8月といえば税理士試験があります。

私も漏れなく受験生ですのでラストスパートです^^;

試験が終われば夏休みを頂いて実家でのんびりの予定なので、それを楽しみに頑張ります(^^)/

皆様もどうか充実した夏をお過ごし下さい!

さて、今回は所得税における配偶者控除・配偶者特別控除の改正についてです。

今回の改正は重要ですので、下記の『配偶者特別控除の改正に関する注意点』の項目まで読んで頂けると幸いです。

〇改正までの流れ

『103万円の壁』という言葉を聞いたことがあるかと思います。パート収入103万円(合計所得金額38万円)を超えると所得税が発生し、かつ、そのパートの方(以下『奥さん』という設定でご説明させて頂きます)の旦那さんについては『配偶者控除』(控除額:38万円)が受けられないこととなります。

一方で、103万円を超えても受けられる控除があり、それを『配偶者特別控除』といいます。

『配偶者特別控除』はパート収入141万円(合計所得金額76万円)までであれば、その奥さんの合計所得金額に応じて旦那さんが控除(控除額:38万円~3万円)を受けられます。

ただし、現行法では、『配偶者特別控除』を受けても、奥さん自身に税金が発生してしまい、かつ、旦那さんについては『配偶者控除』と比べると控除額が減ってしまうというデメリットが大きいため、結果的に『103万円の壁』を意識せざるを得ず、共働き世帯が増えてきた現代において問題視されていました。

そこで、共働き世帯が控除を受けやすくなるように、『配偶者特別控除』の改正が行われました(但し、高額所得者については『配偶者控除』の適用を廃止することにより増税となっています)。

〇改正時期について

平成30年度の所得税の計算から適用になります。

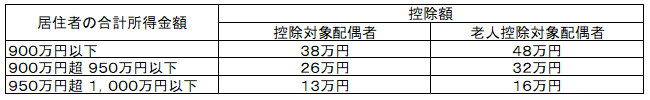

〇配偶者控除について(控除縮小)

①合計所得金額が1,000万円を超える居住者については適用不可。

②合計所得金額が900万円超から1,000万円以下の居住者は下記の通り控除額が減額。

〇配偶者特別控除の改正について(控除拡大)

①現行法と変わらず合計所得金額が1,000万円を超える居住者については適用不可。

②『配偶者特別控除』の対象となる配偶者のパート収入が103万円超から188万円以下(合計所得金額38万円超から123万円以下)まで拡大。

③パート収入が150万円(合計所得金額85万円)以下の場合については、『配偶者控除』と同額の控除を受けることが可能。

④控除額は合計所得金額が『900万円以下』『900万円超950万円以下』『950万円超1,000万円以下』の3つのカテゴリーごとに設定(それぞれの控除額の詳細は省略させて頂きますm(__)m)。

〇配偶者特別控除の改正に関する注意点

①『103万円の壁』を超えると奥さんご本人については所得税が発生(従来と変わらず)。

②『社会保険の130万円の壁』については改正なし(逆に昨年10月からは大手企業でパートの社会保険加入義務の範囲が拡大・・・⇒『106万円の壁』と呼ばれています)。

③ 配偶者に対する手当を支給する会社もありますが、103万円の壁を超えると支給しないという会社もあるようです。

〇結論として

ケースにもよりますが、今まで『103万円の壁』を意識して働かれていたのであれば、少し奥さん自身の税金がかかるものの(多くても4万円程度)、旦那さんの税金と社会保険料の負担が変わらずに済む『130万円の壁』までの範囲であればメリットがあると思いますが、奥さん自身が年金に加入したいという方を除けば、『130万円の壁』を超えるとデメリットの方が大きいと思います。

来年以降のご参考にして頂けたら幸いです。

ではでは、今回はこの辺で^^

投稿者 | 記事URL

カテゴリ一覧

- 税務ブログ (29)

最近のブログ記事

月別アーカイブ

- 2020年10月 (1)

- 2020年7月 (1)

- 2020年4月 (1)

- 2020年1月 (1)

- 2019年11月 (1)

- 2019年10月 (1)

- 2019年9月 (1)

- 2019年8月 (1)

- 2019年5月 (1)

- 2019年4月 (1)

- 2019年1月 (1)

- 2018年12月 (1)

- 2018年11月 (1)

- 2018年10月 (1)

- 2018年9月 (1)

- 2018年8月 (1)

- 2018年6月 (1)

- 2018年5月 (1)

- 2018年4月 (1)

- 2018年1月 (1)

- 2017年12月 (1)

- 2017年11月 (1)

- 2017年10月 (1)

- 2017年9月 (1)

- 2017年8月 (1)

- 2017年7月 (1)

- 2017年6月 (1)

- 2017年5月 (1)

- 2017年4月 (1)